Com a proposta de tributação dos lucros e dividendos prevista para entrar em vigor a partir de 2026, muitos empresários já começaram a repensar suas estratégias financeiras.

Entre as discussões mais frequentes está a possibilidade de “transformar” despesas pessoais em despesas da empresa — como aluguel residencial, combustível, refeições e plano de saúde dos sócios — para reduzir a base tributável.

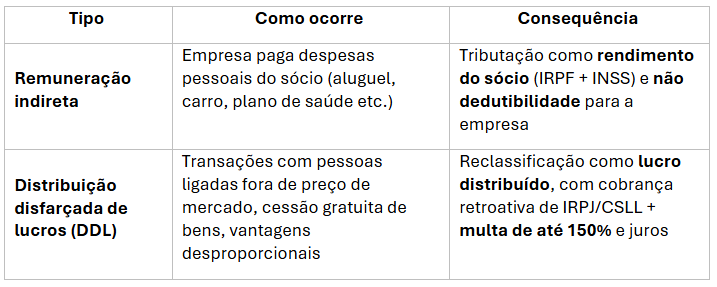

Mas essa prática, embora pareça uma economia no curto prazo, pode se tornar uma armadilha tributária. A legislação brasileira trata o tema com rigor e enquadra diversos desses casos como remuneração indireta ou distribuição disfarçada de lucros (DDL), ambos sujeitos a tributação e penalidades.

O que diz a legislação

O Regulamento do Imposto de Renda (RIR/2018), nos artigos 369 e 528, e o Decreto-Lei nº 1.598/1977, deixam claro que a Receita Federal pode reclassificar certas despesas pessoais dos sócios como vantagens econômicas recebidas indevidamente.

Em resumo:

- Quando a empresa paga despesas de natureza pessoal dos sócios, como aluguel, veículo, alimentação ou plano de saúde, o valor é tratado como remuneração indireta, devendo ser tributado com IRPF e contribuição previdenciária.

- Já nas situações em que há negócios fora de preço de mercado (por exemplo, empréstimos sem juros, venda de ativos por valores simbólicos ou pagamento de aluguéis acima do valor de mercado), a operação pode ser considerada distribuição disfarçada de lucros — o que resulta na glosa das despesas e tributação retroativa.

Remuneração indireta × Distribuição disfarçada de lucros

Além dos aspectos tributários citados, a mistura entre despesas pessoais e empresariais também fere o princípio contábil da entidade, que determina a separação total entre o patrimônio da empresa e o dos sócios.

Essa prática compromete a confiabilidade das demonstrações contábeis e pode resultar em penalidades para a sociedade, responsabilização dos administradores e impactos à governança e à credibilidade da organização.

Quando essas distorções ocorrem com o propósito de reduzir artificialmente a base de lucro, o risco é ainda maior — trata-se de uma prática que a Receita Federal monitora com ferramentas eletrônicas cada vez mais sofisticadas, capazes de identificar inconsistências e operações simuladas.

Exemplos práticos de risco

- Aluguel de imóvel residencial pago pela empresa: se o imóvel não é utilizado na atividade empresarial, o gasto é considerado remuneração indireta.

- Carro da empresa usado para fins pessoais: pode configurar benefício tributável ou DDL, dependendo do controle e da finalidade.

- Plano de saúde exclusivo para sócios: tributável se não for oferecido a todos os empregados em condições equivalentes.

- Despesas com alimentação, lazer ou viagens pessoais: glosadas como despesas não operacionais e sujeitas à tributação.

Como prevenir riscos

- Mantenha a separação patrimonial entre empresa e sócios. Despesas pessoais devem ser arcadas pela pessoa física. A contabilidade observa o princípio da entidade, que estabelece a separação total entre o patrimônio da empresa e o dos sócios, base essencial para garantir demonstrações financeiras fidedignas e uma gestão transparente.

- Formalize as retiradas de sócios. Use pró-labore e distribuição de lucros de forma documentada e conforme o resultado contábil.

- Registre contratos e operações com valor de mercado. Isso vale para locações, empréstimos e prestações de serviços entre partes relacionadas.

- Adote controles contábeis transparentes. A coerência entre demonstrações, fluxo de caixa e movimentação bancária é essencial para evitar questionamentos.

Com a entrada em vigor da nova tributação dos lucros e dividendos, é natural que surjam dúvidas e estratégias de adaptação.

Mas o caminho mais seguro — e inteligente — é agir com transparência e planejamento.

A Person Consultoria orienta seus clientes a adotar uma postura preventiva, estruturando políticas claras de remuneração, retiradas e uso de bens corporativos, garantindo segurança jurídica e eficiência fiscal.

Person Consultoria – Sempre pronta para o próximo passo — contabilizando o futuro ao seu lado.